Apakah Anda siap untuk memulai perjalanan menuju pertumbuhan dan keamanan finansial?

Selamat datang di gerbang pertumbuhan dan stabilitas keuangan! Jika Anda pernah bertanya-tanya tentang cara terbaik agar uang Anda bekerja untuk Anda di India, Anda berada di tempat yang tepat.

Menginvestasikan uang Anda adalah sebuah langkah penting, dan dalam lanskap keuangan India yang terus berkembang, membuat keputusan yang tepat adalah hal yang terpenting.

Bergabunglah dengan saya saat saya mengungkap tips yang akan memberdayakan Anda untuk membuat pilihan investasi yang tepat dan membangun masa depan keuangan yang lebih cerah di India.

Jika Anda termasuk orang yang baru mulai menghasilkan uang dan ingin mulai berinvestasi, artikel ini akan memberi Anda pilihan investasi terbaik di India pada tahun 2024.

- 5 tips untuk mendapatkan pola pikir investasi yang benar

- 10 tips tentang pilihan investasi terbaik di India

Tanpa basa-basi lagi, mari kita mulai.

15 Pilihan terbaik di mana Anda dapat menginvestasikan uang di India

1. Tetapkan Tujuan Investasi Anda

Menetapkan tujuan investasi Anda adalah langkah pertama dalam menginvestasikan uang. Anda harus menentukan tujuan investasi Anda untuk investasi, jangka waktu investasi, dan jumlah yang dibutuhkan.

Sebagai contoh, tujuan investasi Anda bisa untuk pendidikan tinggi anak Anda yang berusia 3 tahun. Anda memerlukan, katakanlah, Rs 20 lakh setelah 15 tahun.

Anda dapat membagi tujuan investasi Anda menjadi jangka panjang dan jangka pendek.

#1. Tujuan jangka panjang

Tujuan jangka panjang adalah tujuan yang memerlukan lebih dari 5 hal untuk dicapai, seperti membeli rumah, pendidikan tinggi anak, pernikahan anak, atau tabungan pensiun.

Untuk tujuan jangka panjang, Anda bisa berinvestasi di saham atau reksa dana saham yang memberikan keuntungan lebih tinggi dalam jangka waktu lama dibandingkan dengan pilihan investasi lainnya.

Sebagai contoh,

Jika Anda membeli 10 saham ban MRF pada bulan Juni 2000 dengan harga Rs. 1,500 per saham (total investasi Rs 15000). Anda akan memiliki Rs. 8,00,000 (dengan harga saham saat ini hanya dalam 20 tahun.

Tidak semua bagian memiliki kinerja seperti ban MRF, jadi Anda bisa mengharapkan pengembalian rata-rata sekitar 13% hingga 18% dalam jangka waktu jangka panjang.

#2. Tujuan jangka pendek

Tujuan yang ingin dicapai dalam waktu singkat 1 hingga 2 tahun, seperti membeli mobil atau jalan-jalan ke luar negeri.

Anda sebaiknya berinvestasi pada instrumen investasi yang berisiko rendah atau lebih aman seperti deposito tetap, deposito berulang, atau dana utang untuk menghindari fluktuasi pasar pada saat membutuhkan uang.

Investasi ini tidak terkait dengan pasar saham, jadi Anda tidak memiliki risiko kehilangan uang kecuali dana utang, yang menurut Anda risikonya kecil.

Anda dapat mengharapkan tingkat pengembalian yang rendah, sekitar 5% hingga 7%, karena investasi ini tidak terkait dengan pasar saham atau instrumen investasi berisiko tinggi dan pengembalian tinggi lainnya.

2. Ketahui Toleransi Risiko Anda

Anda harus mengetahui selera risiko Anda sebelum mulai berinvestasi pada opsi apa pun. Beberapa investasi, seperti saham atau reksa dana, mungkin memberikan keuntungan lebih tinggi, namun lebih berisiko dibandingkan FD, PPF, dan RD.

Selera risiko adalah kapasitas Anda mengambil risiko untuk mencapai tujuan keuntungan Anda.

Misalkan suatu opsi investasi berpotensi memberikan pengembalian sebesar 22% tetapi memiliki peluang kehilangan modal investasi Anda sebesar 40% juga. Jika Anda siap mengambil risiko sebesar 40% dari nilai modal untuk mendapatkan return 22%, maka selera risiko Anda tinggi.

Misalnya, misalkan Anda menginvestasikan Rs. 1 lakh saham “Yes Bank” pada tahun 2018 dengan harga Rs. 350 per saham (total 286 saham), dan harga saham Yes Bank pada tahun 2019 ambruk hingga mencapai Rs. 35.

Itu berarti jumlah pokok 1 lakh Anda turun menjadi Rs. 10,000 hanya setelah 1 tahun. Begitulah cara Anda bisa mendapatkan kerugian yang sangat besar jika Anda berinvestasi tanpa menyadarinya fundamental saham.

Contoh investasi waktu yang salah: Misalkan Anda menginvestasikan Rs. 52,000 di reksa dana pembangun modal HDFC pada Februari 2020 seharga Rs. 26 per satuan.

Pasar saham ambruk pada Maret 2020, dan menghapus Rs. 20,000 dari jumlah pokok investasi Anda dan Anda tersisa dengan Rs. 32,000 dalam portofolio reksa dana Anda.

Tidak ada keraguan bahwa penyakit ini mulai pulih kembali dalam beberapa bulan.

Namun jika Anda tidak dapat mengatasi tekanan kerugian tersebut, Anda akan menebus unit reksa dana Anda dan menanggung Rs. Rugi 20,000, Tapi kalau ruginya bisa ditanggung, reksa dana saat ini berkisar Rp. 30, memberi Anda keuntungan Rs. 8,000 untuk investasi Anda.

Jadi selalu berinvestasi, dengan mempertimbangkan tingkat toleransi risiko Anda.

3. Diversifikasi Portofolio Anda

“Jangan menaruh semua telurmu dalam satu keranjang.”

Jika Anda sudah mulai berinvestasi, pastikan Anda mendiversifikasi portofolio Anda. Diversifikasi berarti menyeimbangkan uang investasi Anda pada aset yang berorientasi risiko dan berisiko rendah untuk mengurangi dampak volatilitas pasar.

Investasi berorientasi risiko tinggi seperti reksa dana saham dan investasi saham langsung akan membantu Anda memperoleh imbal hasil yang lebih tinggi, sedangkan investasi berisiko rendah seperti dana utang, emas, atau PPF akan membantu Anda melindungi investasi Anda dari penurunan jika pasar saham berubah negatif.

Anda juga harus mendiversifikasi investasi saham Anda dengan berinvestasi di berbagai sektor seperti Perbankan, FMCG, IT, Farmasi karena semua sektor tidak akan bersatu.

Jika harga saham TI turun, stok farmasi Anda mungkin naik dan menutupi kerugian.

4. Pekerjakan Perencana Keuangan

“Risiko datang karena Anda tidak mengetahui apa yang Anda lakukan.” – Warren Buffett

Anda dapat merencanakan investasi Anda sendiri jika Anda memiliki pengetahuan dan waktu. Jika tidak, Anda dapat menyewa seorang perencana keuangan bersertifikat (CFP) yang akan melakukan pekerjaan itu.

Kita biasanya mengabaikan pentingnya mempekerjakan seorang profesional demi menghemat beberapa dolar tetapi tidak menyadari kerugian jangka panjang yang harus Anda tanggung karena Anda mungkin tidak menyimpan uang Anda pada aset yang tepat, pada waktu yang tepat, dan dalam proporsi yang tepat.

CFP akan memahami tujuan keuangan Anda, pendapatan Anda saat ini, kewajiban, dan jumlah yang dapat Anda investasikan. Kemudian dia akan menyarankan Anda berinvestasi pada aset keuangan dan menjelaskan mengapa hal itu bermanfaat bagi Anda.

Waspadalah terhadap perencana yang memproklamirkan diri yang menawarkan keuntungan ajaib dan mendapatkan produk kaya dalam semalam atau saran acak dari teman yang bisa merugi.

Agak pergilah dengan perencana keuangan terdaftar SEBI untuk saran berbasis penelitian.

5. Investasikan pada Diri Anda

"Investasi dalam pengetahuan membayar bunga terbaik." — Benyamin Franklin

Investasikan diri Anda untuk mempelajari lebih lanjut tentang keuangan pribadi.

Anda dapat membaca buku keuangan pribadi seperti The Intelligent Investor untuk memperoleh pemahaman tentang berbagai konsep keuangan, seperti cara berinvestasi di pasar saham atau reksa dana, manfaat dana darurat, atau cara melunasi hutang dengan cepat.

Anda juga dapat menonton saluran YouTube seperti 'CA Rachna Ranade' atau blog keuangan pribadi seperti 'Investing Expert' untuk pengetahuan lebih lanjut.

6. Rencana Investasi Sistematis (SIP) Sahi Hai

Rencana Investasi yang sistematis memungkinkan Anda membangun kebiasaan berinvestasi jika Anda baru dalam berinvestasi.

Anda dapat menginvestasikan jumlah tetap di reksa dana melalui SIP secara berkala seperti bulanan, mingguan, atau triwulanan. Anda bisa mulai dari Rs. 500.

SIP membantu Anda menumbuhkan uang dalam jangka waktu yang lebih lama dan juga mengurangi risiko fluktuasi pasar.

Misalnya, jika Anda berinvestasi Rs. 1000 per bulan di SIP, seharga Rs. 100 per unit, Anda membeli 10 unit di bulan pertama.

Bulan depan, jika pasar ambruk dan harga dana turun menjadi Rs. 50, jumlah investasi Anda akan dikurangi menjadi Rs. 500 saja. Tetapi jika Anda telah menginvestasikan sejumlah Rs. 10,000, jumlah investasi Anda akan menurun menjadi Rs. 5,000.

Kedua, sekarang Anda akan membeli 20 unit (2x unit) melalui SIP berikutnya, yang akan memberi Anda lebih banyak keuntungan saat pasar naik.

Investasi SIP memberi Anda tiga manfaat dalam membentuk kebiasaan berinvestasi, melindungi dari volatilitas pasar, dan meningkatkan kapasitas pembelian Anda selama penurunan pasar.

10 Pilihan Investasi untuk Menginvestasikan Uang di India 2024

1. Dana Indeks

Jika Anda investor pemula yang ingin berinvestasi saham namun tidak tertarik mengetahui rumitnya pemilihan saham, bisa memilih Reksa Dana Indeks.

Dana indeks adalah jenis reksa dana yang melacak indeks pasar. Di India, kami memiliki dua Indeks Pasar – Sensex untuk BSE (Bombay Stock Exchange) dan Nifty untuk NSE (National Stock Exchange).

Dana indeks berinvestasi di semua saham yang terdapat dalam indeks. Misalnya, jika Anda berinvestasi dalam dana indeks berbasis Nifty, dana tersebut akan berinvestasi di 50 saham yang termasuk dalam Nifty.

Manfaat utama dari dana Indeks adalah karena indeks pasar tumbuh dalam jangka panjang, dana yang mengikuti indeks pasar juga tumbuh dengan cara yang sama.

Kedua, reksa dana indeks tidak memerlukan pengelolaan aktif dari fund manager karena hanya meniru indeks sehingga tidak perlu mengeluarkan biaya besar ke fund house untuk pengelolaan dana.

Dana indeks tidak mengalahkan pasar seperti dana ekuitas karena tidak ada pengelolaan dana aktif. Namun, ini memberi Anda keuntungan yang stabil dalam jangka waktu yang lama, asalkan tidak terjadi jatuhnya pasar.

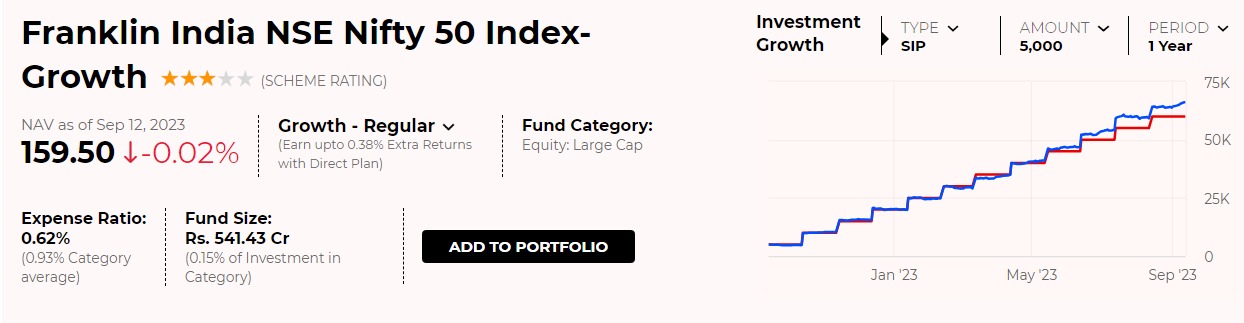

Misalnya, lihat kinerja Dana Indeks Franklin pada cuplikan di bawah –

Sumber: Franklin India NSE Bagus (indiatimes.com)

Dana tersebut melacak Sensex dan telah memberikan pengembalian hampir 18% dalam 5 tahun terakhir, namun tidak dapat mengalahkan indeks pasar, karena Sensex telah tumbuh sebesar 18.69% pada periode yang sama.

Pengembalian yang diharapkan – 12% hingga 18% per tahun (tergantung kinerja indeks pasar)

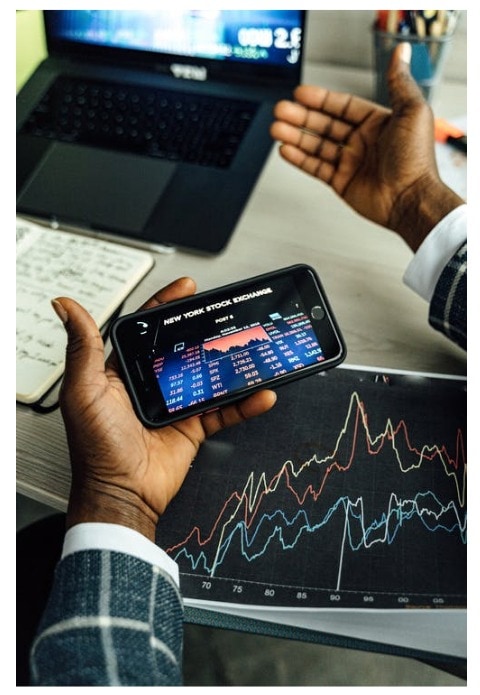

2. Investasi Saham

Investasi saham sangat menguntungkan karena potensi return yang tinggi. Namun ingat, saham mengandung risiko yang tinggi.

Anda bisa berinvestasi saham jika memahami fundamental perusahaan, rasio keuangan, arus kas, dan manajemen.

Anda dapat mulai berinvestasi dalam jumlah kecil dan terus belajar tentang analisis saham dan meningkatkan investasi seiring Anda mendapatkan pemahaman yang lebih baik.

Anda dapat menginvestasikan keuntungan eksponensial jika Anda berinvestasi pada saham yang tepat pada waktu yang tepat. Misalnya, jika Anda telah menginvestasikan Rs. 1,00,000 di Avanti Feeds pada tahun 2010 ketika harga saham Rs. 2 per saham.

Sekarang, Anda akan memiliki kekayaan bersih Rs. 5.45 crore.

Di sisi lain, jika Anda berinvestasi pada saham yang salah atau pada waktu yang salah, Anda mungkin kehilangan seluruh jumlah yang diinvestasikan.

Seperti yang sudah saya berikan contoh jatuhnya harga saham Bank Ya. Jika Anda menginvestasikan Rs. 1 lakh saham “Yes Bank” pada tahun 2018 dengan harga Rs. 350 per saham, jumlah pokok 1 lakh Anda turun menjadi Rs. 10,000 hanya setelah 1 tahun, mengikis 90% dari jumlah yang diinvestasikan.

Cara terbaik berinvestasi saham adalah memulai dengan jumlah kecil dan mempelajari dasar-dasar investasi saham.

Pengembalian yang diharapkan – Sekitar 14% hingga 18% per tahun.

3. Dana Penyedia Sukarela (VPF)

Tingkat bunga VPF saat ini untuk tahun 2021-22 adalah 8.5%, yang merupakan tingkat bunga tertinggi dibandingkan dengan skema investasi pemerintah lainnya seperti PPF, atau Sukanya Samriddhi Yojana.

Dana Penyedia Sukarela merupakan perpanjangan dari EPF (Employees Provident Fund) bagi karyawan yang mengikuti EPF namun ingin memberikan kontribusi dalam jumlah yang lebih besar.

Anda hanya dapat berkontribusi hingga 12% di EPF, namun opsi VPF memungkinkan Anda berkontribusi hingga 100% dengan manfaat EPF yang sama.

Misalkan Anda lajang dengan gaji bulanan Rs. 30,000, dan Anda dapat berkontribusi dalam EPF hingga Rs. 3,600. Namun jika Anda ingin berinvestasi lebih banyak, katakanlah 50% dari gaji Anda, Anda dapat memilih VPF dan mendapatkan bunga yang sama dalam kontribusi sebesar Rs. 15,000 per bulan.

Karena akun EPF dan VPF Anda terlampir pada kartu UID Anda, akun tersebut tidak terpengaruh saat Anda berpindah pekerjaan.

Catatan – VPF memiliki periode lock-in selama 5 tahun. Anda dapat menarik VPF atau mengubah jumlah kontribusi setelah selesainya 5 tahun saja.

Kembali - 8.5% per tahun.

4. Dana Penghemat Pajak ELSS

ELSS atau dana skema tabungan Equity-linked adalah reksa dana yang memungkinkan Anda mendapatkan potongan pajak. Dana ELSS memenuhi syarat untuk pengurangan pajak hingga Rs. 1.50 lakh berdasarkan pasal 80(C).

Anda dapat menghemat hingga Rs. 46,800 dengan berinvestasi di Dana ELSS.

Rumus penghematan pajak adalah sebagai berikut –

- Penghematan pajak = Tarif pajak tergantung pelat * Jumlah pengurangan maksimum

- Penghematan pajak final termasuk cess 4% = (Penghematan pajak * 4%) + Penghematan pajak

| Lempengan pajak | persentase pajak | Rabat berdasarkan Bagian 80C | Penghematan Pajak | Ces | Penghematan Pajak Final (termasuk Cess) |

| 2,50,000-5,00,000 | 5% | 1,50,000 | 7,500 | 4% | 7,800 |

| 5,00,000 - 10,00,000 | 20% | 1,50,000 | 30,000 | 4% | 31,200 |

| 10,00,000 dan diatasnya | 30% | 1,50,000 | 45,000 | 4% | 46,800 |

Dana ELSS memiliki periode penguncian selama 3 tahun, yang merupakan investasi terpendek di antara investasi penghemat pajak lainnya seperti PPF yang memiliki periode penguncian selama 15 tahun.

Dana ELSS tidak hanya menghemat pajak tetapi juga menawarkan pengembalian yang layak karena sekitar 65% dana dialokasikan dalam bentuk ekuitas. Itu menjadikannya investasi yang berorientasi pada risiko juga.

Pengembalian yang diharapkan – 12% hingga 16% per tahun.

5. Dana Penyelenggara Negara (PPF)

Jika Anda bukan seorang karyawan tetapi masih ingin berinvestasi pada dana simpanan, maka PPF adalah pilihan ideal untuk Anda.

Anda bisa mendapatkan bunga tahunan sebesar 7.1% atas jumlah investasi Anda sesuai dengan pedoman pemerintah terbaru.

PPF memiliki masa lock-in selama 15 tahun. Anda hanya dapat menarik diri sebelum waktunya hanya setelah selesainya tahun ke-5 sejak awal.

Penarikan dini disetujui hanya dalam kondisi khusus seperti pengobatan penyakit yang mengancam jiwa atau pendidikan tinggi.

Lain manfaat PPF apakah Anda mendapatkan potongan pajak atas kontribusi Anda hingga Rs. 1.50 lakh u/s 80C dari IT Act India. Bunga yang diperoleh dari PPF juga bebas pajak dan memberi Anda manfaat pajak ganda.

Kembali - 7.1% per tahun

6. Reksa Dana Pasar Uang (Jangka Pendek)

Dana pasar uang adalah dana utang jangka pendek yang diinvestasikan pada instrumen investasi aman yang memberi Anda keuntungan tetap dengan toleransi risiko lebih rendah.

Aset investasi yang aman dapat berupa surat berharga pemerintah seperti surat utang negara. Reksa dana pasar uang memberi Anda pengembalian tahunan antara 6% dan 7%, tergantung pada periode investasi.

Reksa dana pasar uang merupakan investasi jangka pendek yang ideal untuk jangka waktu 2 hingga 3 tahun.

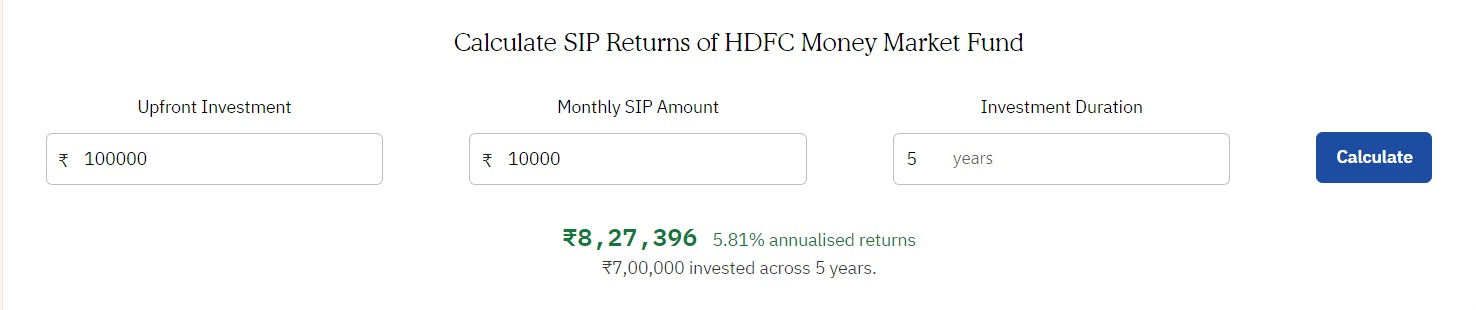

Sumber: Dana Pasar Uang HDFC (valueresearchonline.com)

Dalam contoh di atas, dana pasar uang HDFC memberikan pengembalian tahunan sebesar 7.08% untuk jangka waktu 3 tahun, yang lebih baik daripada deposito karena suku bunga FD saat ini cukup rendah, sekitar 5% hingga 6% per tahun.

Pengembalian yang diharapkan – 7% hingga 9% per tahun.

7. Cryptocurrency

Anda dapat berinvestasi dalam bitcoin atau mata uang kripto jika Anda memiliki pengetahuan tentang mata uang kripto atau ingin belajar tentang pasar.

Karena pasar kripto sangat fluktuatif, saya sarankan Anda berinvestasi hanya jika Anda memahaminya. Jika tidak, ada kemungkinan Anda akan kehilangan uang Anda.

Anda dapat berinvestasi dalam bitcoin atau mata uang kripto menguntungkan lainnya seperti Ethereum, UniSwap, atau Litecoin.

Bitcoin telah memberikan pengembalian rata-rata 408% dalam 4 tahun terakhir.

Tapi ingat, ini juga memberikan pengembalian -72.6% pada tahun 2018 yang berarti jika Anda berinvestasi 10,000 pada tahun 2018, maka Anda akan memiliki sisa Rs. 2,740.

Gunakan mata uang kripto jika Anda ingin tetap berinvestasi untuk jangka panjang 5 hingga 7 tahun dengan pemahaman tentang faktor risiko.

Pengembalian yang diharapkan – Di atas 30% per tahun jika terdiversifikasi dengan baik untuk mengurangi risiko

8. Sukanya Samriddhi Yojana

Anda dapat berinvestasi di Sukanya Samriddhi Yojana untuk pendidikan tinggi dan pernikahan anak perempuan Anda.

SSY adalah skema pemerintah yang memberi Anda tingkat bunga 7.6% yang merupakan tingkat bunga tertinggi kedua di antara semua skema pemerintah setelah VPF.

Jangka waktu jatuh tempo investasi Anda adalah 21 tahun. Anda dapat menarik uang pada saat jatuh tempo atau 50% dari jumlah tersebut ketika gadis Anda menyelesaikan 18 tahun pendidikan tingginya.

Syarat untuk mematuhi Sukanya Samriddhi Yojana adalah sebagai berikut –

- Anak perempuan itu harus penduduk India

- Usia maksimal untuk melamar adalah 10 tahun

- Ajukan permohonan untuk maksimal 2 anak perempuan dalam satu keluarga

- Akta kelahiran anak perempuan

Anda dapat membuka akun dengan jumlah minimum Rs. 250. Anda harus berinvestasi selama 14 tahun pertama setelah itu Anda memiliki pilihan untuk berhenti memberikan dukungan, namun bunga akan diakumulasikan pada jumlah yang diinvestasikan sebelumnya.

Manfaat lain dari SSY adalah pembebasan pajak hingga Rs. 1.50 lakh u/s 80(C).

Kembali - 7.6% per tahun (tertinggi kedua setelah VPF di antara skema pemerintah)

9. Sistem Pensiun Nasional (NPS)

NPS adalah program pensiun yang memungkinkan Anda berinvestasi dalam jangka panjang. Masa lock-in NPS adalah pensiun atau ketika Anda mencapai usia 60 tahun.

Pengembalian tahunan NPS adalah sekitar 8% hingga 10%. Anda mendapatkan imbal hasil yang lebih baik dibandingkan skema pemerintah lainnya di NPS karena 50% uang Anda diinvestasikan dalam ekuitas, sehingga investasi ini sedikit lebih berisiko dibandingkan dengan skema pemerintah.

Anda mendapatkan 60% jumlah sekaligus pada saat jatuh tempo, dan sisanya dari jumlah 40% berfungsi sebagai pensiun bulanan seumur hidup.

Anda juga dapat menyumbang 50,000 ekstra terlepas dari status investasi Anda saat ini, yang membantu Anda menghemat pajak hingga Rs. 2 lakh (1.50 lakh + 50K) di NPS.

Penarikan sebagian hingga 25% hanya diperbolehkan setelah 3 tahun pembukaan rekening. Namun hanya dalam keadaan tertentu seperti pendidikan anak, penyakit serius, atau pembelian rumah.

Pengembalian yang diharapkan – 8% hingga 10% per tahun.

10. Sapu Akun

Rekening Sweep-in memungkinkan Anda mengembangkan manfaat rekening tabungan dengan pendapatan deposito tetap.

Dalam rekening sapuan, ketika saldo rekening tabungan Anda melebihi batas tertentu, jumlah kelebihannya akan diubah menjadi deposito tetap secara otomatis & Anda mulai mendapatkan suku bunga deposito tetap.

Setiap kali saldo rekening tabungan Anda tidak dapat menyelesaikan transaksi apa pun, deposito tetap Anda akan rusak secara otomatis, dan uang akan ditransfer ke rekening tabungan.

Misalnya, di SBI, setelah rekening Sweep-in disetujui, ketika jumlah tabungan Anda meningkat di atas Rs. 25,000, rekening tabungan Anda diubah menjadi FD.

Setiap kali Anda menarik uang Anda di bawah Rs. 25,000, rekening otomatis berubah menjadi rekening tabungan.

Kebanyakan orang suka menyimpan uang di rekening tabungan untuk memenuhi ketidakpastian. Rekening sapuan memberi Anda likuiditas rekening tabungan dan pengembalian deposito tetap.

Kembali - 4% hingga 6% per tahun.

FAQ tentang Pilihan Investasi di India

🤑 Mengapa saya harus mempertimbangkan untuk menginvestasikan uang saya di India?

Berinvestasi di India dapat memberikan peluang untuk pertumbuhan modal dan peningkatan pendapatan. Pertumbuhan ekonomi India dan pilihan investasi yang beragam menjadikannya tujuan yang menarik bagi investor.

🤓 Apa saja jenis investasi yang tersedia di India?

India menawarkan berbagai pilihan investasi, termasuk saham, reksa dana, real estat, deposito tetap, obligasi pemerintah, dan banyak lagi. Setiap jenis investasi memiliki profil risiko dan keuntungannya masing-masing.

🧐 Berapa banyak uang yang saya perlukan untuk mulai berinvestasi di India?

Jumlah yang dibutuhkan untuk mulai berinvestasi di India bervariasi tergantung pada jenis investasinya. Beberapa opsi investasi, seperti reksa dana, memungkinkan Anda memulai dengan jumlah yang relatif kecil, sementara opsi lainnya, seperti real estat, mungkin memerlukan modal yang lebih besar.

🤔 Apakah perlu memiliki akun demat untuk berinvestasi di saham India?

Ya, jika Anda ingin berinvestasi di saham India, Anda memerlukan akun demat. Ini adalah akun elektronik yang menyimpan saham Anda dalam bentuk digital.

😳 Apakah ada implikasi pajak bagi investor asing di India?

Ya, investor asing mungkin dikenakan pajak keuntungan modal di India. Tarif pajak dapat bervariasi tergantung pada jenis investasi dan durasi kepemilikan.

👇 Bagaimana cara memitigasi risiko saat berinvestasi di India?

Diversifikasi adalah strategi utama untuk memitigasi risiko. Dengan menyebarkan investasi Anda ke berbagai kelas aset dan sektor, Anda dapat mengurangi dampak fluktuasi pasar terhadap keseluruhan portofolio Anda.

🤥 Bisakah saya berinvestasi di real estate India sebagai warga India non-residen (NRI)?

Ya, NRI diperbolehkan berinvestasi di real estat India, dengan tunduk pada persyaratan dan batasan tertentu yang diberlakukan oleh Reserve Bank of India (RBI).

🤷♀️ Apa pentingnya menetapkan tujuan investasi yang jelas?

Menetapkan tujuan investasi yang jelas membantu Anda menentukan tujuan keuangan dan jadwal pencapaiannya. Ini juga membantu Anda menentukan toleransi risiko dan strategi investasi yang paling sesuai.

Anda juga dapat Baca:

- Hasilkan Uang Dari Rumah Tanpa Investasi Apa Pun: Maksimalkan Keuntungan

- Tips Teratas yang Harus Diketahui Setiap Investor Bitcoin

- Program Afiliasi Investasi Teratas Untuk Menambah Portofolio Anda

- Aplikasi Terbaik Untuk Menghasilkan Uang Dengan Berbagi Internet: Dapatkan Penghasilan Pasif

- Cara Gratis Menghasilkan Uang Dari Internet Tanpa Investasi Apa Pun

Pemikiran Terakhir: Tip untuk Mulai Menginvestasikan Uang Anda di India

Aspek utama dari sebuah investasi adalah memilih instrumen yang tepat dan selaras dengan tujuan investasi Anda.

Mantra utama investasi adalah – “Simpan dulu, lalu belanjakan. "

Dengan mengikuti pedoman ini, Anda dapat membuat keputusan cerdas dengan uang Anda dan berupaya mencapai tujuan keuangan Anda.

Baik Anda menabung untuk jangka pendek atau merencanakan jangka panjang, tips berikut akan membantu Anda menavigasi dunia investasi India dan membangun masa depan finansial yang lebih cerah.

Saatnya mengambil tindakan dan memulai perjalanan investasi Anda di India!